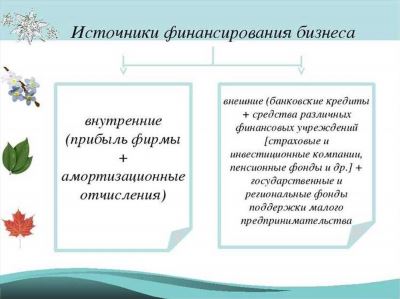

В настоящее время финансирование играет ключевую роль в развитии бизнеса. На различных стадиях развития компании предпринимателям необходимы нужные ресурсы для актуально развития бизнеса, а также для реализации различных проектов и идей. Однако, поиск источников финансирования является достаточно сложной задачей.

Существует несколько типов классических финансирования бизнеса, которые могут быть использованы на различных стадиях его развития. Самые распространенные способы получения нужных ресурсов для малого бизнеса включают кредиты от банков, займы или инвестиции от частных лиц или инвестиционных фондов. Однако, все эти методы имеют свои особенности и требуют грамотного подхода.

Альтернативные виды финансирования также становятся все более популярными. Они включают в себя различные финансовые продукты и инструменты, такие как краудфандинг, лизинг, венчурное финансирование и другие. Каждый из них имеет свои особенности и может быть подходящим для определенного вида бизнеса или проекта.

Важно провести сравнение различных видов финансирования и выбрать наиболее подходящие для своего бизнеса. Также следует учитывать особенности и требования каждого источника финансирования для успешной реализации своих целей и проектов

В статье мы рассмотрим основные источники финансирования бизнеса и их особенности, а также некоторые альтернативные способы получения нужных ресурсов. Анализ и выбор правильного источника финансирования может стать ключевым фактором в успешном развитии бизнеса и достижении целей предпринимателя.

Классические финансовые продукты для бизнеса

Классические финансовые продукты для бизнеса предоставляются банками и другими кредитными организациями. Они помогают предпринимателям получить нужные ресурсы для развития своего бизнеса. Основные типы таких продуктов включают:

1. Кредиты для бизнеса. Одним из наиболее распространенных способов финансирования малого бизнеса является получение кредита. Банки предоставляют кредиты под различные цели: покупку оборудования, расширение производственных мощностей, пополнение оборотных средств и т.д. Кредиты для бизнеса имеют свои особенности и условия, их можно получить на разных стадиях развития бизнеса.

2. Рассчетно-кассовое обслуживание. Одним из основных инструментов управления денежными средствами малого бизнеса является открытие расчетного счета в банке. Рассчетно-кассовое обслуживание позволяет осуществлять операции по приему и переводу денежных средств, ведение расчетов с контрагентами и учет денежного оборота.

3. Дебетовые и кредитные карты для бизнеса. Банки предлагают специальные карты для предпринимателей, которые дают возможность осуществлять платежи и снимать деньги со своего бизнес-счета. Карты могут быть как дебетовыми (списание происходит сразу со счета), так и кредитными (позволяют задолжать по счету в пределах установленного лимита).

4. Факторинг. Факторинг представляет собой способ финансирования, при котором банк покупает дебиторскую задолженность у предпринимателя. Факторинг позволяет малому бизнесу получить средства в кратчайшие сроки, не дожидаясь оплаты от клиентов. Банк берет на себя управление дебиторской задолженностью и снимает с предпринимателя заботу по контролю и обслуживанию клиентов.

Классические финансовые продукты для бизнеса имеют свои особенности и условия предоставления. Они могут быть полезными на различных этапах развития бизнеса, и выбор конкретного продукта зависит от потребностей и возможностей предпринимателя.

Виды финансирования бизнеса

Для развития и финансирования бизнеса существует несколько способов получения необходимых ресурсов. Классические виды финансирования бизнеса могут быть актуальны для основных типов бизнеса, но у них есть свои особенности и ограничения. Также существуют альтернативные финансовые продукты, предлагаемые для малого бизнеса, которые можно сравнить с разными видами финансирования.

- Привлечение капитала от инвесторов или партнеров. Это включает в себя продажу акций или привлечение пайщиков в кооперативах.

- Кредиты и займы от банков. Одним из наиболее распространенных способов финансирования бизнеса является получение кредитов или займов от коммерческих банков.

- Гранты и субсидии от государства или некоммерческих организаций. Бизнес может получить финансирование в виде грантов или субсидий, которые предоставляются для определенных целей, таких как развитие технологий или поддержка малых предприятий.

- Факторинг и форфейтинг. Эти финансовые инструменты позволяют бизнесу получить деньги заранее за ожидающиеся поступления от своих клиентов.

- Лизинг и рентинг. Бизнес может арендовать оборудование или недвижимость вместо того, чтобы покупать его, что позволяет сэкономить средства и удобно обновлять активы при необходимости.

- Краудфандинг. Этот относительно новый вид финансирования позволяет бизнесу получить необходимые средства от широкой публики через онлайн-платформы.

Каждый вид финансирования имеет свои особенности и подходит для определенных видов бизнеса. При выборе подходящего способа финансирования необходимо учитывать финансовые возможности предприятия, цели и финансовые потребности бизнеса. Важно также сравнить различные виды финансирования и выбрать наиболее выгодный и подходящий вариант для конкретного бизнеса.

Особенности финансирования на разных стадиях развития бизнеса

Финансирование бизнеса на разных стадиях его развития имеет свои особенности и требует анализа и выбора наиболее подходящих способов для получения необходимых ресурсов.

На ранних стадиях развития малого бизнеса (актуально для стартапов) классические финансовые инструменты могут быть недоступны из-за отсутствия кредитной истории или недостатка объектов для залога. В таком случае предпринимателю может пригодиться альтернативные и нестандартные виды финансирования, такие как краудфандинг, ангельские инвестиции, венчурный капитал или государственные программы поддержки предпринимательства.

На средних и более продвинутых стадиях развития бизнеса предприниматель может использовать как классические, так и альтернативные способы финансирования. Классические способы включают получение банковского кредита, использование собственных средств, привлечение инвесторов и внешних финансовых ресурсов. Альтернативные способы включают краудлендинг, партнерства, лизинг и франчайзинг. Важно учитывать особенности каждого способа и выбирать наиболее подходящий в каждой конкретной ситуации.

На самых последних стадиях развития бизнеса, когда бизнес уже уверенно утвердился на рынке и имеет стабильный доход, предприниматель может использовать различные финансовые инструменты для расширения бизнеса или реализации новых проектов. На данной стадии бизнес может иметь возможность привлекать более крупные инвесторы и использовать такие финансовые инструменты, как IPO (первичное публичное размещение акций), M&A (слияния и поглощения), корпоративные облигации и другие способы привлечения капитала.

Таким образом, выбор способа финансирования бизнеса зависит от его стадии развития, особенностей и целей предпринимателя. При анализе и сравнении разных видов финансирования необходимо учитывать основные аспекты каждого из них и выбирать наиболее подходящий способ для достижения финансовых целей и развития бизнеса.

Сравнение основных типов финансирования

Для развития малого бизнеса существует множество разных видов финансирования. Классические методы финансирования предоставляют финансовые ресурсы на разных стадиях развития бизнеса (от создания до расширения). Они обычно предлагают продукты финансирования, такие как кредиты, финансовые гарантии и лизинг.

В то же время, альтернативные методы финансирования могут предоставлять больше гибкости и возможностей для получения необходимых ресурсов. Они включают в себя краудфандинг, инвестиции рискового капитала, займы от частных лиц, ангельские инвестиции и другие формы финансирования.

Основные различия между классическими и альтернативными методами финансирования заключаются в их особенностях и способах получения. Классические методы зачастую требуют финансовые гарантии и могут быть связаны с более высокими процентными ставками. Они также могут требовать подтверждение кредитоспособности и предоставление плана развития бизнеса.

Альтернативные методы финансирования могут быть более гибкими и доступными для малых предприятий. Они часто оперируют через онлайн-платформы и могут предложить более простые процедуры получения финансовых ресурсов. Однако, такие методы могут быть связаны с высоким риском и требовать конкретных условий для инвесторов или спонсоров.

В итоге, выбор между классическими и альтернативными методами финансирования зависит от конкретных потребностей и возможностей бизнеса. Важно провести детальное сравнение разных типов финансирования, учитывая их преимущества и недостатки, чтобы сделать наиболее подходящий выбор для своего бизнеса.

Альтернативные способы получения финансирования (актуально для малого бизнеса)

Кроме классических видов финансирования, существуют и альтернативные способы получения ресурсов для малого бизнеса. Эти способы отличаются от продуктов основных типов финансирования и могут быть более подходящими для разных стадий развития бизнеса.

Особенности альтернативных способов получения финансовых ресурсов заключаются в их гибкости и доступности для малого бизнеса. Они могут помочь предпринимателям получить необходимое финансирование без необходимости обращаться к банкам или другим крупным финансовым учреждениям. Такие способы финансирования могут быть особенно полезны для предпринимателей, которые не имеют достаточного кредитного рейтинга или не могут предоставить залоги.

Известными альтернативными способами финансирования малого бизнеса являются, например, краудфандинг, микрокредиты, ангельские инвестиции, венчурный капитал и факторинг.

Краудфандинг — это сбор средств (преимущественно в интернете) от широкой публики для реализации проекта или развития бизнеса. Этот способ позволяет предпринимателям получить не только финансовую поддержку, но и привлечь новых клиентов и предпродажи своих товаров и услуг.

Микрокредиты предоставляются малым предприятиям или предпринимателям с ограниченным доступом к традиционным источникам финансирования. Они могут быть особенно полезными для начинающих бизнесменов, которым нужны небольшие суммы капитала для создания или развития своего предприятия.

Ангельские инвестиции — это финансовая поддержка, оказываемая индивидуальным инвесторам, которые вкладывают средства в малые предприятия в обмен на долю в компании. Этот способ финансирования особенно популярен для стартапов и бизнес-проектов с большим потенциалом роста.

Венчурный капитал предоставляется инвестиционными компаниями, известными как венчурные фонды, для инвестирования в малые предприятия с высоким потенциалом роста. Венчурные фонды часто являются активными инвесторами, предоставляющими помощь и советы для дальнейшего развития бизнеса.

Факторинг — это способ финансирования, при котором компания продает свои дебиторские требования другой компании (фактору) по смешанному договору. Это позволяет малым предприятиям получить доступ к своим деньгам раньше, что может быть особенно полезно для улучшения платежной дисциплины и снижения риска неуплаты.

Каждый из этих альтернативных способов финансирования имеет свои особенности и предназначен для разных типов бизнеса и на разных стадиях его развития. При выборе альтернативного способа финансирования, предприниматель должен тщательно проанализировать преимущества и недостатки каждого варианта и применить тот, который наилучшим образом соответствует его потребностям и целям.

Таким образом, альтернативные способы получения финансирования представляют собой важную возможность для малого бизнеса. Они могут дать возможность предпринимателям получить необходимые ресурсы для развития своего бизнеса, учитывая особенности и требования их проекта или компании.