Для компании одним из важнейших аспектов ведения бизнеса является правильный учет и своевременная уплата налогов. Однако, иногда возникают ситуации, когда налоговые органы предъявляют претензии или начинают налоговую проверку, несмотря на исполнение обязанностей по налоговому законодательству. В таких ситуациях актуальным вопросом становится доказательство своей правоты.

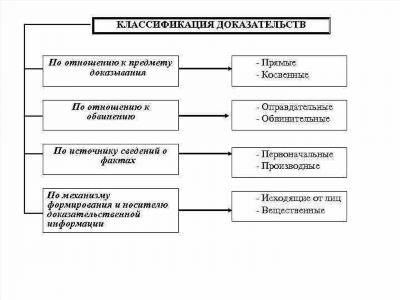

Для доказательства невиновности или основания предъявления претензий используются два типа доказательств — прямые и косвенные. Прямые доказательства представляют собой информацию или факты, которые явно свидетельствуют о наличии или отсутствии нарушений. Например, это могут быть документы, опросники, протоколы предоставления информации. Косвенные доказательства, в свою очередь, основываются на расследовании деятельности компании, включая анализ финансовых потоков, договоров, связей между сотрудниками и т.д.

Неумышленные налоговые правонарушения могут возникнуть в результате ошибочного применения или неправильного толкования налоговых законов. В таких случаях руководитель компании не несет уголовной ответственности, однако может быть обязан оплатить долги по неуплаченным налогам и пеню. Установление фактов неумышленного совершения налогового правонарушения может происходить как с помощью прямых, так и косвенных доказательств. Примеры таких доказательств могут быть: акты проверки, отчеты специалистов, заключения экспертов и др.

Прямые и косвенные доказательства в налоговых спорах

В налоговых спорах прямые и косвенные доказательства играют ключевую роль. Они помогают определить наличие или отсутствие налоговых преступлений, а также уровень уклонения от уплаты налогов. Важно понимать разницу между прямыми и косвенными доказательствами, чтобы эффективно защищать интересы компании и ее руководителя.

Прямые доказательства в налоговых спорах — это все, что явно подтверждает факт совершения налогового правонарушения или его отсутствие. К таким доказательствам относятся, например, опросники, финансовые документы, свидетельские показания или признания виновности. Прямые доказательства не требуют дополнительных выводов или предположений, они четко и однозначно доказывают наличие или отсутствие налоговых правонарушений.

Косвенные доказательства в налоговых спорах, в отличие от прямых, не доказывают факт налогового правонарушения напрямую, но позволяют сделать выводы и предположения о его возможности или вероятности. К таким доказательствам относятся, например, неумышленные ошибки в финансовых документах, несоответствия между доходами и расходами компании, использование сложных и непрозрачных схем учета или расчета налогов.

Доказывается умышленность или неумышленность налогового правонарушения в рамках налоговых споров. Умышленные налоговые правонарушения характеризуются намеренным проведением запрещенных деяний или уклонением от уплаты налогов. Неумышленные налоговые правонарушения связаны с ошибками, недостаточным контролем или ненадлежащей подготовкой сотрудников.

Примеры прямых и косвенных доказательств в налоговых спорах:

- Прямое доказательство: Опросник сотрудника, в котором он признает свое участие в схеме уклонения от уплаты налогов.

- Косвенное доказательство: Несоответствие между доходами и расходами компании, что может указывать на возможность сокрытия части доходов для уклонения от уплаты налогов.

Важно учитывать, что использование прямых и косвенных доказательств должно быть обоснованным и соответствовать законодательству о налогах. Как компания, так и ее руководитель должны быть готовы предоставить достаточное количество доказательств, чтобы защитить свои права и интересы в налоговых спорах.

Как выиграть дело

Один из ключевых моментов в налоговых спорах заключается в обосновании правомерности уплаты налогов со стороны компании. Для этого необходимо предоставить прямые и косвенные доказательства, подтверждающие подлинность и объективность совершенных оплат.

Прямые доказательства могут включать опросники сотрудников, которые свидетельствуют о реальных сделках и операциях, выполненных компанией. Также можно представить правильно оформленные документы, подтверждающие факт перечисления средств и платежей в соответствие с законодательством.

В свою очередь, косвенные доказательства могут представлять собой анализ схем и деяний, которые были проведены с целью уклонения от уплаты налогов. Это может включать, например, обнаружение скрытых счетов или использование неполной отчетности.

Важно отметить, что в некоторых случаях руководителю компании или ее сотрудникам может быть предьявлен умысел в совершении налоговых правонарушений. В таких случаях необходимо представить доказательства, которые помогут опровергнуть умышленность и подтвердить, что нарушения были неумышленными.

Примеры прямых и косвенных доказательств могут быть различными в каждом конкретном случае, поэтому важно тщательно анализировать имеющуюся информацию и выбирать наиболее подходящие методы доказательства.

От успешного представления прямых и косвенных доказательств будет зависеть исход налогового спора. Поэтому, следует уделить должное внимание подготовке и представлению всех необходимых доказательств, чтобы защитить интересы компании и доказать свою правоту.

Доказывается умысел

В налоговых спорах часто возникает необходимость доказать умысел со стороны руководителя компании. В этом случае могут использоваться различные доказательства, такие как опросники, которые помогут установить наличие или отсутствие умысла в совершении определенных деяний.

Умысел может быть доказан, если имели место такие факторы, как наличие планов и схем для уклонения от уплаты налогов, свидетельства сотрудников компании о том, что руководитель давал указания о неумышленных налоговых схемах, а также примеры деятельности, которая явно направлена на уклонение от уплаты налогов.

Для доказательства умысла необходимо тщательно исследовать документацию компании и выявить все факты, которые могут указывать на наличие умысла. Важно обратить внимание на все подозрительные операции и транзакции, которые могут быть связаны с уклонением от уплаты налогов.

Опросники, проведенные среди сотрудников компании, могут помочь выяснить, были ли им даны указания руководителем о налоговых схемах или уклонении от уплаты налогов. Показания свидетелей, а также предоставленные ими документы, могут быть значимыми доказательствами в судебном процессе.

Доказывается умысел также через анализ финансовой деятельности компании. Если можно доказать, что определенные действия и транзакции были осуществлены с целью уклониться от уплаты налогов, это может стать веским аргументом в пользу налоговых органов.

Важно отметить, что доказывание умысла в налоговых спорах является сложным процессом, требующим подробного исследования всех фактов и действий. Тем не менее, имея достаточное количество доказательств, возможно выиграть дело и успешно оспорить налоговые схемы и уклонение от уплаты налогов, совершенные руководителем компании.

Примеры схем уклонения от уплаты налогов (сборов)

Вот некоторые примеры схем, используемых для уклонения от налогов:

- Создание фиктивных компаний или предприятий для переноса доходов и ухода от налогообложения.

- Фиктивные затраты или расходы, которые выставляются в качестве налоговых вычетов, но фактически отсутствуют.

- Использование оффшорных счетов и договоров с целью уклонения от уплаты налогов.

- Подделка финансовой отчетности с целью искажения суммы доходов или расходов.

- Неправомерное использование налоговых льгот или особых режимов налогообложения.

В случае уклонения от уплаты налогов (сборов), руководителю компании или сотруднику необходимо доказать, что эти действия были неумышленными и не были совершены с целью уклонения от налогообложения. Для этого могут использоваться различные улики, такие как документы, свидетельские показания, опросники и другие доказательства.

Умысел уклонения от уплаты налогов (сборов) может быть трудно доказать, но с помощью доступных доказательств и профессиональной помощи адвоката можно успешно защититься от обвинений.

Умышленные и неумышленные деяния

Умышленные деяния могут быть совершены как руководителями компаний, так и сотрудниками. Обычно, использование различных схем (сборов) для уклонения от уплаты налогов свидетельствует о наличии умысла.

Неумышленные деяния, в свою очередь, могут быть связаны с неправильным заполнением налоговых деклараций, несоответствием данных в декларациях и опросниках, ошибками руководителя и сотрудников в расчетах и уплате налогов.

Важно отметить, что наличие умысла или неумышленности деяний доказывается налоговыми органами с помощью косвенных и прямых доказательств. Под прямыми доказательствами понимаются непосредственные факты, свидетельства и документы, подтверждающие осознанное противоправное поведение в отношении налогов. Косвенные доказательства, в свою очередь, могут быть получены на основе анализа финансовых документов, бухгалтерской отчетности и других факторов, свидетельствующих о наличии умысла или неумышленности деяний.

Опросники для сотрудников и руководителя компании

Для доказывания уклонений от уплаты налогов как умышленных, так и неумышленных схем, часто используются опросники для сотрудников и руководителя компании. Такие опросники позволяют анализировать финансовую деятельность компании и выявлять возможные нарушения в уплате налогов и сборов.

Примеры вопросов, которые могут быть заданы в опроснике:

- Декларировали ли вы все доходы, полученные от работы? — этот вопрос направлен на выявление возможных случаев скрытой оплаты труда или неправильного учета доходов.

- Использует ли компания какие-либо налоговые схемы для сокрытия доходов или уменьшения налогооблагаемой базы? — такой вопрос поможет выявить нарушения в учете доходов и возможные налоговые схемы, которые используются для уклонения от уплаты налогов.

- Существует ли практика двойного учета доходов или расходов? — задание этого вопроса позволит выявить нарушения в бухгалтерском учете, которые могут вести к неуплате налогов.

Опросники для сотрудников и руководителя компании позволяют собрать достоверную информацию о финансовой деятельности компании и предоставить доказательства уклонений от уплаты налогов. Важно проводить опросы в соответствии с законодательством и гарантировать конфиденциальность полученных ответов.