Налоговая проверка – одно из самых важных мероприятий, проводимых государством в сфере налогообложения. Она направлена на выявление нарушений налогового законодательства и предотвращение возможных доначислений. Чтобы подготовиться к такой проверке, необходимо знать, какие могут быть её основные последствия и на какие виды налоговых нарушений она может охватывать.

Выездная и камеральная налоговая проверки – это два основных вида налогового контроля. Однако они имеют свои существенные отличия. Выездная проверка проводится в налогоплательщиков на месте. Она может быть назначена в случае выявления подозрительных операций или при получении информации о налоговых нарушениях. При этом ожидать проверку может любое предприятие, независимо от его формы собственности и масштабов деятельности.

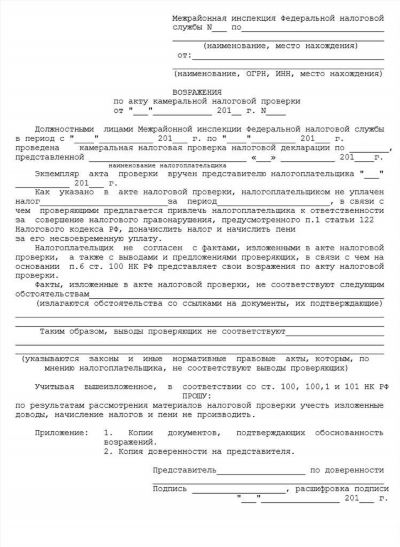

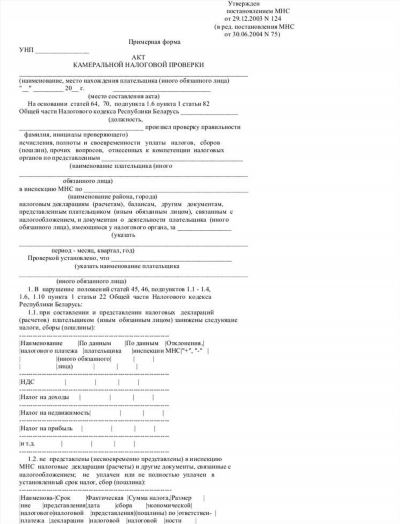

Камеральная проверка, в свою очередь, проводится органами налоговой службы на основании документов, представленных налогоплательщиком. Она проходит в налоговом органе или его подразделении, что позволяет более оперативно и обоснованно процесс проверки. При этом ожидать её можно только после получения приказа о её проведении.

Сравнительный перечень основных критериев проведения выездной и камеральной налоговой проверок поможет сориентироваться в их различиях:

- Выездная проверка проводится при приезде налоговых инспекторов непосредственно на место налогоплательщика.

- Камеральная проверка проводится на основании предоставленных документов и информации налогоплательщика.

- На выездной проверке можно рассчитывать на более оперативное выявление налоговых нарушений.

- На камеральной проверке можно основательнее подготовиться и собрать необходимые доказательства.

- В случае выездной проверки возникает риск повторной проверки от других налоговых инспекторов.

- Решение налогового органа по результатам выездной проверки можно обжаловать в суде.

- При камеральной проверке возможно получение доначислений на основании занесения данных в Единый реестр налоговой проверки.

- При отсутствии документов, оправдывающих доначисления, можно обжаловать решение налогового органа.

Таким образом, хотя цель выездной и камеральной налоговой проверки одна и та же – выявление налоговых нарушений и недоплаты, а также добросовестное исполнение налоговых обязательств, отличия между ними значительны. Знание этих отличий поможет предприятиям и индивидуальным предпринимателям сориентироваться, подготовиться и обоснованно реагировать на такие проверки.

Распространенные нарушения при проведении налоговых проверок

Виды налоговых проверок отличаются по целям и процедурам проведения, и наиболее распространенная ошибка приходится на контрольные мероприятия.

При выездной налоговой проверке налоговый инспектор проводит осмотр документации, справки с контрольными знаками. Результаты проверки могут быть использованы в качестве основы для выводов о наличии или отсутствии нарушений. В случае выявления нарушений, инспектор дает указания по устранению их. Если нарушения не устранены в сроки, указанные в проверочном материале, инспектор может предложить инициировать процедуру административного наказания или другие меры ответственности.

В случае камеральной налоговой проверки инспектор работает с электронными и бумажными документами, предоставленными налогоплательщиком. Налоговый инспектор производит проверку соблюдения требований налогового законодательства. После проверки налоговый инспектор принимает решение о наличии или отсутствии нарушений, а также может установить сумму доначислений. Налогоплательщик вправе обжаловать результат проверки и/или доначисления.

Основные критерии налоговых проверок — это проверка правильности учета и расчета налогов, а также соответствия представленных деклараций и электронных документов стандартам налогообложения. Есть некоторые общие нарушения, которые могут быть выявлены при проверке.

Одним из распространенных нарушений является неправильное заполнение и хранение первичных документов. Например, налогоплательщик может не предоставить полный перечень первичных документов или предоставить дубликаты без наличия основного экземпляра.

Другое распространенное нарушение — неправильно проведенные расчеты и учет доходов и расходов. Например, налогоплательщик может занижать доходы, использовать неправильные коэффициенты или не учесть определенные расходы, что может привести к недоплате налогов.

Также встречается нарушение сроков представления деклараций или предоставления справок. Если налогоплательщик не предоставляет декларации или справки в срок, он может быть подвержен штрафам и дополнительным налоговым платежам.

Когда налоговая проверка обнаруживает нарушения, налогоплательщик может попасть под угрозу дополнительных налоговых платежей, штрафов, а иногда и криминальной ответственности. Поэтому очень важно соблюдать требования налогового обязательства.

Если налоговая проверка выявляет такие нарушения, как рассчитанная налоговая база, неправильное заполнение декларации или ошибки в учете и расчетах, налоговый орган имеет право провести проверку повторно.

В случае нарушений, выявленных приезду налоговой комиссии, налогоплательщик может подать жалобу на результаты проверки или обжаловать дополнительные налоговые платежи в арбитражный суд для разрешения этого вопроса.

В целом, зная основные критерии и нарушения при проведении налоговых проверок, можно сориентироваться в ситуации и принять правильное решение при обнаружении таких нарушений.

Критерии риска выездной проверки

- №1 — Налоговая сумма: налоговая сумма, которую предприятие обязано уплатить, может стать основным критерием для проведения выездной налоговой проверки. Чем больше сумма, тем выше риск проведения проверки.

- №2 — Повторность нарушений: если у предприятия были выявлены нарушения в предыдущих налоговых проверках, то существует вероятность проведения выездной проверки.

- №3 — Критерии контроля: налоговая проверка может быть проведена, если предприятие не соблюдает определенные критерии контроля, установленные налоговым законодательством.

- №4 — Распространенные нарушения: если предприятие совершает нарушения, которые часто встречаются в данной отрасли, то оно может оказаться под увеличенным риском выездной проверки.

- №5 — Подготовиться к проверке: предприятие должно иметь все необходимые документы, которые позволят проверяющим осуществить свою работу, иначе им может потребоваться проведение выездной проверки.

- №6 — Ответственность за нарушения: если предприятие несет ответственность за нарушения в налоговой сфере, то вероятность проведения выездной проверки возрастает.

- №7 — Последствия нарушений: если в результате нарушений предприятие может понести финансовые и репутационные потери, то оно может стать объектом выездной налоговой проверки.

- №8 — Оспорить решение: если предприятие не согласно с решением налоговой проверки, оно имеет право обжаловать его. В таком случае, ситуацию можно разрешить как камеральной проверкой, так и выездной проверкой.

- №9 — Методы проведения: выездная налоговая проверка может быть проведена при осуществлении оперативного контроля, а также для проверки определенных видов налоговых обязательств.

- №10 — Кто проводит проверку? Решение о проведении выездной налоговой проверки может приниматься налоговыми органами или по рекомендации других организаций.

Выши перечисленные критерии риска помогут ориентироваться в том, когда и почему налоговая инспекция может провести выездную проверку. Такие мероприятия могут быть предприняты в случае некорректного поведения налогоплательщиков, побуждая их соблюдать налоговое законодательство и не допускать нарушений. Однако каждый конкретный случай требует индивидуального подхода, и каждая выездная проверка проводится в соответствии с определенными критериями и процедурами.

Как подготовиться к приезду налоговой

При проведении налоговой проверки возникает вопрос: как подготовиться к приезду налоговой?

Во-первых, стоит знать, что такое выездная налоговая проверка. Это один из видов налогового контроля, который налоговая проводит непосредственно у налогоплательщика на его территории. Оперативно приезжает на место проверки комиссия, которая проводит ряд мероприятий с целью выявления нарушений в налоговых обязательствах.

Второе отличие выездной проверки от камеральной состоит в том, что при выездной проверке риск наложения дополнительных санкций выше, а возможность обжаловать решение налоговой ограничена.

Важно подготовиться к выездной налоговой проверке, чтобы минимизировать возможные риски и последствия. Подготовка к выездной проверке включает:

| № | Основные мероприятия |

|---|---|

| 1 | Изучение критериев налогового контроля и распространенных налоговых нарушений |

| 2 | Проверка правильности заполнения налоговой отчетности и соблюдения налоговых обязательств |

| 3 | Анализ возможных рисков и последствий наложения дополнительных санкций |

| 4 | Обучение сотрудников о порядке взаимодействия с налоговой комиссией |

| 5 | Подготовка необходимой документации и материалов для проведения проверки |

Также стоит помнить о том, что налогоплательщик имеет право обжаловать результаты проверки и принимаемые решения налоговой. Однако, возможность обжалования в случае выездной проверки ограничена.

На выездной проверке налоговая может проверить разные аспекты, в зависимости от цели проведения проверки. Например, если целью проверки является выявление нарушений в отчетности, налоговая может проверить правильность заполнения деклараций и других отчетных документов.

Кто проводит выездные налоговые проверки? Проверку может проводить налоговая инспекция. В зависимости от вида деятельности и количества налогоплательщиков в районе, проверку может проводить как местное отделение, так и региональное подразделение налоговой службы.

В среднем, налоговые проверки проходят раз в несколько лет. Однако, в некоторых случаях проверка может быть проведена и раньше, если налоговая имеет достаточные основания для этого.

В итоге, подготовка к выездной налоговой проверке — это важное мероприятие, которое поможет минимизировать риски и последствия наложения дополнительных санкций. Необходимо правильно подготовиться к проверке, изучить правила и критерии налогового контроля, а также обучить сотрудников о порядке взаимодействия с налоговой комиссией.

Краткий перечень нарушений, который поможет оперативно сориентироваться и оспорить решение налоговых проверок

Когда проводится выездная проверка, налоговая инспекция посещает место нахождения налогоплательщика, чтобы проверить его документацию и налоговые обязательства. Камеральная проверка проводится в налоговом органе, где налогоплательщик предоставляет документацию и доказательства соблюдения налогового законодательства.

Какие нарушения могут быть обнаружены при проведении налоговой проверки? Существуют различные виды нарушений, которые могут привести к негативным последствиям для налогоплательщика. Нарушения могут быть как формальные (например, несоблюдение сроков представления декларации), так и материальные (например, неправильное учетерасчетов по налогам).

При выездной проверке основные критерии нарушений включают:

| № | Виды нарушений | Сумма доначислений* | Ответственность |

|---|---|---|---|

| 1 | Несоответствие данных по бухгалтерскому учету и налоговой отчетности | Выявляется по результатам проверки | Штрафы, привлечение к уголовной ответственности |

| 2 | Недостоверная информация в налоговых декларациях | Выявляется по результатам проверки | Штрафы |

| 3 | Неуплата налогов, задолженность перед бюджетом | Выявляется по результатам проверки | Штрафы, взыскание задолженности |

Прежде чем проводить проверку, налоговая инспекция высылает предприятию предписание о необходимости исправить выявленные нарушения. Если после повторной проверки нарушения не устранились, налоговая инспекция принимает решение о доначислении суммы налогов и штрафов.

Чтобы подготовиться к проверке и сориентироваться в возможных нарушениях, следует провести внутреннюю налоговую проверку своего предприятия и проверить соответствие налоговой отчетности требованиям законодательства. При обнаружении нарушений рекомендуется принять мероприятия по их устранению до приезда налоговой инспекции, чтобы минимизировать риски.

В случае ошибочных выводов налоговой инспекции или неправильного применения законодательства, решение налоговых органов можно обжаловать. Для этого нужно составить письменную жалобу и обратиться в вышестоящий налоговый орган или в суд. Важно обосновать свои аргументы твердыми фактами и доказательствами.

Отличие № Средняя сумма доначислений*

В случае выездной проверки, когда налоговая служба проводит проверку непосредственно на месте деятельности налогоплательщика, результаты проверки могут быть более оперативными и точными. При выявлении нарушений в ходе выездной проверки, налоговая служба может прямо на месте сориентироваться на их характер и сразу же приступить к контролю и проверке документов. Это помогает эффективнее провести проверку и оперативно предоставить налоговым органам все необходимые доказательства.

С другой стороны, в случае камеральной налоговой проверки, которая проводится без присутствия налогового инспектора на месте деятельности налогоплательщика, организация имеет больше времени подготовиться к проверке и проработать все возможные риски и нарушения. Как правило, в ходе камеральной проверки налоговая служба высылает запрос о предоставлении документов, которые она хочет проверить. После получения документов налоговая служба проводит их анализ и формирует решение о доначислениях или отсутствии нарушений. Любое отсутствие документов или неверная их подготовка может повлиять на результаты проверки.

В камеральной форме проверки налоговая служба вносит все доначисления в реестр налоговых расчетов и накладывает штрафы на налогоплательщика. Если организация не согласна с результатами проверки, она имеет право обжаловать их в суде.

Сумма доначислений в результате проверки зависит от многих факторов, включая наличие и характер нарушений, размер доходов организации, особенности операций и другие. В среднем, при выездной проверке, сумма доначислений может быть выше, так как налоговая служба имеет возможность непосредственно проверить все необходимые документы и операции. В случае же камеральной проверки, сумма доначислений может быть несколько меньше, так как организация имеет возможность более подробно подготовиться к проверке и предоставить документы, которые помогут оспорить результаты проверки в суде.