При получении ипотеки на покупку или строительство совместной недвижимости возникает вопрос о том, как правильно распределить доли между супругами для возможности возвращения налогового вычета за данный объект. Как оформить заявление о распределении долей? Какие документы потребуются для подачи налоговой декларации? Кто может претендовать на эту льготу?

При покупке совместной недвижимости или приобретении долей в существующем жилье супруги могут воспользоваться налоговым вычетом. Он позволяет вернуть до 13% налогового вычета на сумму затрат по кредиту или платежам по ипотечному займу. Но как заполнить декларацию и формулировать заявление о распределении долей, чтобы в дальнейшем не возникло проблем с налоговой инспекцией?

В данной статье мы рассмотрим особенности оформления заявления о распределении долей для налогового вычета, а также приведем примеры и инструкции, которые помогут вам правильно заполнить необходимые документы. Мы расскажем, как учесть размер вашего дохода и проценты, уплаченные по ипотеке, а также определим, кто может претендовать на налоговый вычет и как правильно подать документы на его получение.

Заявление о распределении долей

При покупке совместной собственности, у меня и моей супруги возникло право налогового вычета. Для оформления заявления на распределение долей по налоговому вычету между нами, нужно заявить о желании распределить доли между нами. Это заявление необходимо для получения налоговой льготы и оформления документов по официальному разделу совместной собственности.

При покупке квартиры или дома в ипотеке, каждый из супругов может претендовать на получение долевого распределения налогового вычета. Кто из супругов получит этот вычет, зависит от того, кто работает и какие доходы получает. Поэтому в заявлении о распределении долей необходимо указать, кто из супругов правильно предоставил документы о доходах и у кого есть право на получение налогового вычета.

В декларации о получении налогового вычета необходимо указать, какую часть дохода или доходов вы хотите распределить. Например, если каждый из супругов владеет по 50% долей в совместном жилье, то вы можете указать, что хотите распределить вычет поровну или в пропорции 70/30 в пользу одного из супругов. Важно отметить, что вычет можно получить только после продажи или передачи права владения на недвижимость.

Особенности получения доли налогового вычета зависят от того, кто владеет недвижимостью и когда эта недвижимость была приобретена. Если вы уже получали налоговый вычет по этому жилью, то вы можете воспользоваться этой льготой только после истечения определенного срока, например, через три года после получения предыдущего вычета. Также следует отметить, что при получении налогового вычета в случае совместной собственности необходимо предоставить все необходимые документы о приобретении и продаже недвижимости, а также документы, подтверждающие право супругов на совладение жильем.

| Когда можно воспользоваться вычетом? | Кто может получить налоговый вычет? |

| После продажи или передачи права владения на недвижимость | Оба супруга, если они являются совладельцами жилья |

| После истечения определенного срока после получения предыдущего вычета (например, через три года) | Вычет может получить супруг, у которого еще не было налогового вычета по этому жилью, или тот, у кого это право было утрачено |

В заявлении о распределении долей необходимо указать долю вычета, которую претендуют получить оба супруга. Эта доля может быть распределена как поровну, так и в соответствии с долей владения недвижимостью.

Для оформления заявления о распределении долей необходимо предоставить следующие документы:

- Заявление о распределении долей;

- Копия документа о праве собственности на жилье;

- Документы о приобретении и продаже жилья;

- Документы о доходах и налоговых вычетах;

- Другие документы, подтверждающие право налогового вычета и совладение жильем.

После оформления заявления и предоставления всех необходимых документов, вы можете претендовать на распределение долей при получении налогового вычета по совместной собственности жилья. В случае одобрения заявления, налоговый вычет будет возвращен в соответствии с указанной долей.

Заявление на распределение долей: основная информация

Основная цель заявления на распределение долей — это определение процентного соотношения в собственности между супругами. Таким образом, при получении ипотеки на покупку квартиры или дома, вы можете оформить долевую собственность супругов согласно заявленным долям. В случае продажи этой недвижимости, налог будет уплачиваться в соответствии с указанным в заявлении процентным соотношением.

Для оформления заявления на распределение долей вам понадобятся следующие документы:

| 1. | Копии документов, подтверждающих право супругов на приобретение жилья (дома) или на получение ипотеки. |

| 2. | Документы об оплате ипотеки, в случае, если ипотеку получал только один из супругов. |

| 3. | Документы, подтверждающие факт возмещения расходов по ипотеке в случае, если ранее было оформлено долевое участие одним из супругов. |

После заполнения заявления на распределение долей, оно должно быть подано в налоговую инспекцию вместе с налоговой декларацией. В случае получения налогового вычета по ипотеке, заявление следует подавать до 30 апреля года, следующего за годом получения ипотеки.

Претендовать на налоговый вычет можно лишь в том случае, если недвижимость была приобретена для личного пользования и не сдается в аренду. Также для получения налогового вычета необходимо быть собственником жилья и иметь официальный доход, облагаемый налогом на доходы физических лиц.

Оформление заявления: инструкция и примеры

Если вы планируете получить налоговый вычет при покупке или приобретении жилья, то вам может потребоваться оформление заявления о распределении доли для налогового вычета. Заявление позволяет распределить полученный вычет между супругами, если вы приобретаете недвижимость на совместную собственность.

Оформление заявления необходимо в случае, когда вы хотите получить налоговый вычет по различным правам собственности на недвижимость. Для этого вы должны заполнить соответствующую графу в налоговой декларации.

Если вы покупаете жилье на обоих супругов, оформление заявления о распределении долей позволит вам вернуть налоговый вычет по этому жилью. Вам нужно заполнить соответствующую графу в налоговой декларации и указать размер налогового вычета для каждого собственника.

Для того чтобы получить налоговый вычет при покупке жилья, вы должны подать заявление о его получении. В данном случае, вы можете претендовать на возврат налога, который вы платили при покупке или приобретении недвижимости. Для оформления заявления необходимы официальные документы, подтверждающие факт приобретения жилья.

Для получения налогового вычета при продаже дома или квартиры, вам также потребуется оформление заявления. Вы должны указать размер налогового вычета и заполнить соответствующую графу в декларации.

Кто может воспользоваться налоговым вычетом при покупке жилья? Вычетом могут воспользоваться супруги, являющиеся совладельцами имущества. Если вы приобретаете жилье на обоих супругов, вы можете оформить заявление о распределении долей для налогового вычета.

Для того чтобы получить налоговый вычет, необходимо заполнить заявление. В заявлении нужно указать размер налогового вычета, на который вы можете претендовать. Также нужно указать сведения о покупке жилья, о супругах и о возможных других долях.

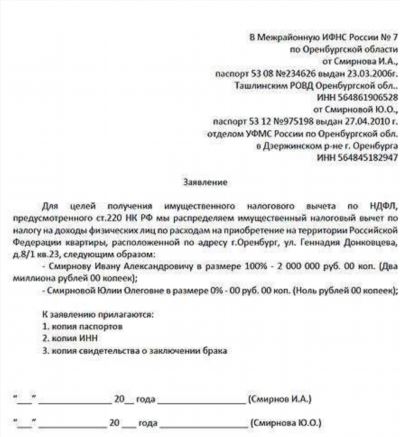

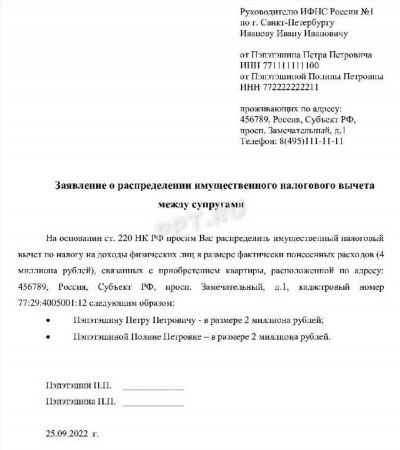

Пример оформления заявления о распределении доли для налогового вычета:

- Фамилия, имя, отчество заявителя:

- ИНН заявителя:

- Адрес места жительства заявителя:

- Дата рождения заявителя:

- Реквизиты паспорта заявителя:

- Фамилия, имя, отчество супруги:

- ИНН супруги:

- Адрес места жительства супруги:

- Дата рождения супруги:

- Реквизиты паспорта супруги:

- Сведения о приобретенной недвижимости:

- Тип недвижимости (квартира, дом и т.д.):

- Адрес недвижимости:

- Дата приобретения:

- Стоимость приобретения:

- Документы, подтверждающие приобретение (свидетельство о праве собственности, договор купли-продажи и т.д.):

- Размер доли (в процентах) каждого супруга в совместной собственности:

- Заявление о распределении долей для налогового вычета:

Налоговый вычет при продаже доли в квартире

При продаже доли в квартире возникают определенные налоговые вопросы. Для того чтобы правильно рассчитать и получить налоговый вычет, потребуются определенные документы и заполнение заявления.

Если вы являетесь совладельцами долевой собственности на квартиру с вашим супругом и рассматриваете возможность воспользоваться налоговым вычетом при ее продаже, вам необходимо знать о некоторых особенностях этой льготы.

Вернуть налоговый вычет можно только после продажи доли в квартире. Размер вычета зависит от процентного соотношения между совладельцами. Для получения этой льготы необходимо подавать заявление в налоговую после продажи доли и заполнить декларацию на налоговый вычет.

В заявлении о распределении долей для налогового вычета между супругами при имущественном вычете необходимо указать процент доли, который приходится на каждого из супругов. Для этого возможно использовать договор совместной собственности или другие документы подтверждающие эту информацию.

Если ранее у вас уже было заявление о распределении доли для налогового вычета при имущественном вычете, вам необходимо заполнить новое заявление только в том случае, если процентное соотношение изменилось или если ранее вы не указали размер доли одного из супругов.

При покупке квартиры с использованием ипотеки также существуют особенности получения налогового вычета при ее продаже. Вам потребуются документы о покупке квартиры, ипотеке, а также доказательства, подтверждающие факт покупки квартиры и осуществление платежей по ипотеке.

Определение размера налогового вычета при продаже доли в квартире может быть сложным процессом. Для получения дополнительной информации и консультации рекомендуется обратиться к налоговым специалистам или юристам, специализирующимся на налоговом праве и недвижимости.

Налоговый вычет при продаже доли: что это такое?

Какие особенности налогового вычета при продаже доли?

- Для получения налогового вычета при продаже доли в недвижимости, необходимо подать заявление о распределении долей для налогового вычета между супругами.

- Заявление следует подавать после заключения договора о продаже доли, но до подачи декларации по налогу на доходы физических лиц.

- Правильно оформление заявления о распределении долей для налогового вычета между супругами является важным моментом для получения вычета.

- Вычет по налогу на доходы физических лиц можно получить только по доле в квартире или доме, если данный объект недвижимости был в совместной собственности супругов до заключения брака.

- Совладельцами объекта недвижимости могут быть только супруги.

- Для воспользоваться налоговым вычетом или вернуть налог, при продаже доли в недвижимости потребуется оформление официального документа.

- Для распределения долей между супругами в заявлении необходимо указать процент от своей доли, который каждый из супругов хочет распределить на другого при продаже доли.

- При продаже доли в квартире, получение вычета по налогу на доходы физических лиц возможно только в случае, если эта квартира использовалась как основное место жительства.

- При продаже доли в доме вычет можно получить только в случае, если данный дом использовался для индивидуального жилищного строительства или приобретен с использованием ипотечного кредита.

- Распределение долей между супругами при продаже доли является важным моментом, так как согласно закону о налогах на прибыль физических лиц возможно вычета на общую сумму продажи доли.

Как получить налоговый вычет при продаже доли?

Для получения налогового вычета при продаже доли в жилом доме или квартире необходимо подавать заявление о распределении долей для налогового вычета между супругами при имущественном вычете. Какие документы нужно предоставить и как заполнить эту декларацию?

Во-первых, если вы приобретали долю в доме или квартире вместе с супругом, то вы можете воспользоваться налоговым вычетом по размеру величине своей доли. Например, если у вас 50% доли в доме, то вы можете получить налоговый вычет за 50% от суммы покупки дома.

Во-вторых, если вы брали ипотеку для приобретения доли, то вам будет необходимо оформить заявление о получении налогового вычета по процентам по ипотеке. В момент покупки долевой доли вам следует указать, какую сумму вы потратили на приобретение этой доли и налоговая служба будет рассчитывать размер налогового вычета исходя из этой суммы.

Особенности получения налогового вычета при продаже доли в доме или квартире заключаются в том, что налоговый вычет может быть предоставлен только на ту долю, которая является вашей собственностью на момент продажи. Если вы уже оформили документы на себя и вашего супруга как на совместную собственность, то вы должны рассчитывать налоговый вычет по правило пропорционально вашим долям.

Чтобы воспользоваться налоговым вычетом при продаже доли, вам нужно заполнить декларацию о распределении долей для налогового вычета между супругами при имущественном вычете. Декларация должна быть оформлена в письменной форме и подана в налоговую службу вместе с другими необходимыми документами.

Кто может получить налоговый вычет при продаже доли? Если у вас есть право на долевую долю в доме или квартире и вы приобрели ее до 2014 года, то вы можете воспользоваться имущественным вычетом при продаже. Если доля была приобретена после 2014 года, то вы можете получить налоговый вычет только по процентам по ипотеке.

В случае продажи доли в жилом доме или квартире вы можете получить налоговый вычет только при условии, что доля была вашей собственностью в течение трех лет до момента продажи. Если вы продали долю в собственности, которую вы получили в результате раздела имущества при разводе или в иных случаях, то налоговый вычет не предоставляется.

Таким образом, чтобы получить налоговый вычет при продаже доли в доме или квартире, вам необходимо заполнить заявление о распределении долей для налогового вычета между супругами при имущественном вычете и предоставить все необходимые документы в налоговую службу.